2-9-2019 —

Het klinkt fijn: geld lenen om een huis te kopen is minder duur. Deze week kwam naar buiten dat wie een hypotheek afsluit namelijk steeds minder rente hoeft te betalen. Maar wie profiteert hier nou uiteindelijk van?

In eerste instantie natuurlijk degenen die nu een hypotheek afsluiten om een huis te kopen. Dat de rente laag is, betekent dat zij maandelijks minder hoeven te betalen om hetzelfde bedrag te kunnen lenen. Of ze kunnen besluiten om een groter bedrag te lenen, omdat ze zich door de lagere kosten wat meer kunnen veroorloven.

Maar ook wie al eerder een hypotheek heeft afgesloten, kan wat aan de huidige lage rente hebben. Je kunt er bijvoorbeeld voor kiezen om je hypotheek over te sluiten naar een goedkopere bij een andere aanbieder, nog voor het einde van je lopende periode. Dan betaal je daarvoor wel een boete.

Nieuwe rente aanvragen

Een andere optie is om te kiezen voor rentemiddeling, de meeste hypotheekverstrekkers bieden dat aan. Daarmee spreek je in feite bij je huidige verstrekker een nieuwe rentevaste periode af, nog voordat de huidige periode is afgelopen. Dan is de nieuwe rente een gemiddelde van de oude rente en de huidige, plus een opslag voor de aanpassing.

Navraag bij de grote banken leert dat er op dit moment nauwelijks meer hypotheken worden af- of overgesloten. Mogelijk omdat veel mensen hun hypotheek eerder al hebben overgesloten. Het kan ook meespelen dat er tijdens de economische crisis minder huizen zijn gekocht, en er in die jaren dus ook minder hypotheken zijn afgesloten.

Maar ook verliezers

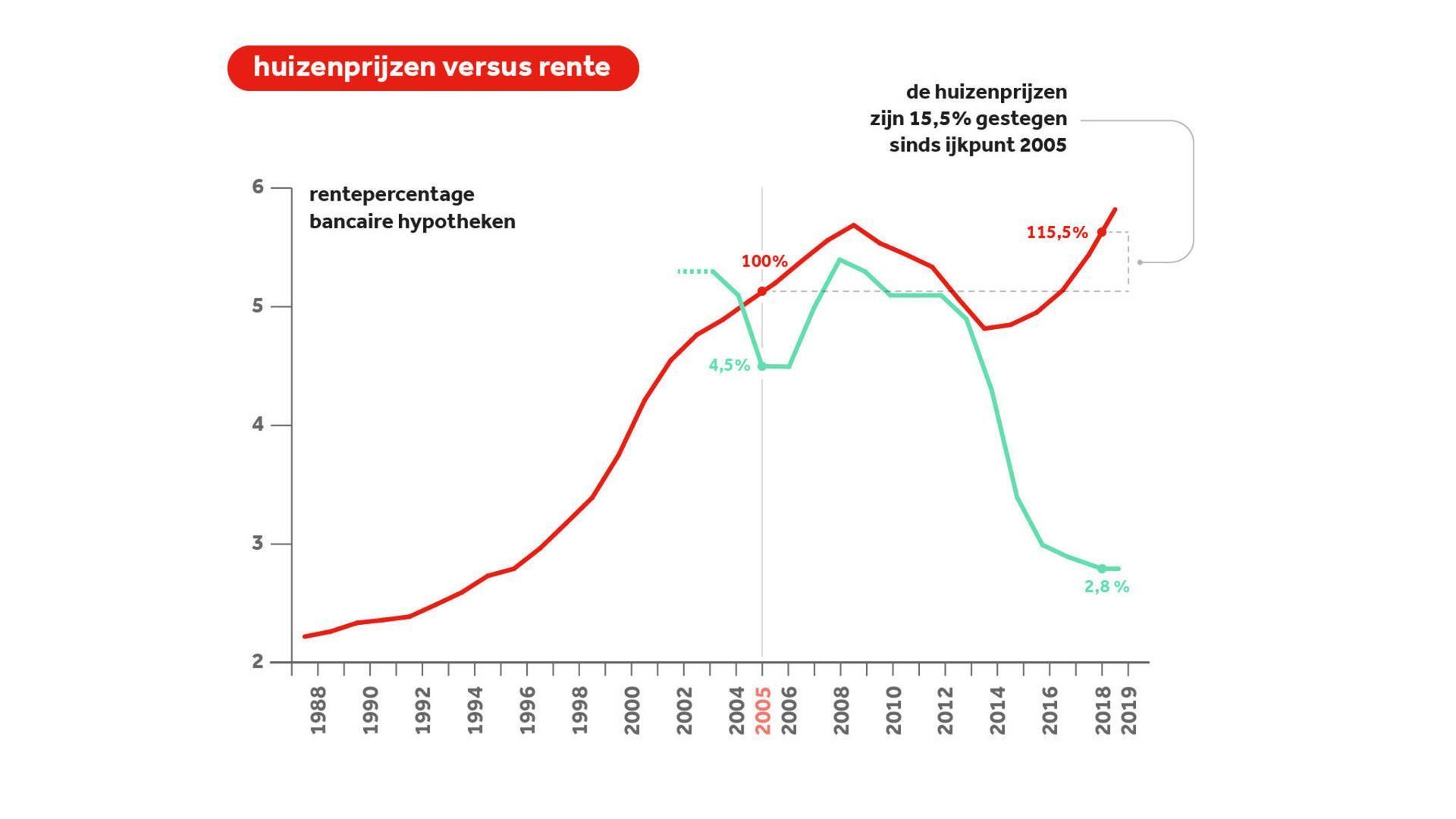

Er zijn ook huizenkopers die last kunnen krijgen van de lage hypotheekrente, die naar verwachting de komende tijd nog lager zal worden. De lage rente stuwt namelijk de huizenprijzen omhoog.

Rabobank-econoom Nic Vrieselaar: "Een lagere rente betekent lagere maandelijkse lasten om hetzelfde bedrag te lenen. In plaats van lagere lasten, kun je er ook voor kiezen om méér te gaan lenen terwijl je maandelijks hetzelfde bedrag blijft betalen."

"Als een prijs van iets daalt, dan willen we er in het algemeen meer van", zegt Mirjam Bani, econoom bij ING. "Dat werkt bij huizen ook zo."

Wanneer je meer kunt lenen, kun je dat extra geld bijvoorbeeld gebruiken om een hoger bod uit te brengen op het huis waar je een oogje op hebt.

Dat is iets wat op dit moment vaak gebeurt, want door de schaarste aan beschikbare woningen zijn er veel kapers op de kust. Dan is het verleidelijk om een hoger bod uit te brengen, dat net het verschil kan maken. En als huizen inderdaad voor meer geld verkocht worden, stijgen dus de huizenprijzen.

Toch niet afgekoeld?

Hoewel de lage rente niet de enige factor is die de huizenprijzen bepaalt, houden zowel de Rabobank, als ABN Amro en ING er rekening mee dat de lage rente er mede voor zorgt dat de huizenmarkt het komende jaar niet zo hard zal afkoelen als eerder werd verwacht. Ze sluiten zelfs niet uit dat de huizenprijzen volgend jaar iets harder groeien dan ze dachten.

Als de prijzen inderdaad stijgen, zal waarschijnlijk alleen een eerste groep huizenkopers profiteren van de goedkopere hypotheken die ze nu kunnen afsluiten. Zij zijn het die meer geld kunnen lenen om dat beetje extra te kunnen bieden op een huis.

Wanneer woningen dan daadwerkelijk voor meer geld verkocht worden, stijgen de huizenprijzen. Die gestegen prijs krijgt de volgende groep kopers voor de kiezen. En die kunnen dan niet zomaar nóg meer lenen om het prijsverschil te overbruggen.

Voor veel Nederlanders zijn stijgende huizenprijzen een groeiend probleem. Huizen zijn de afgelopen decennia namelijk flink duurder geworden, terwijl het gemiddeld inkomen in ons land dat bij lange na niet heeft bijgebeend.

Een gemiddelde woning van 300.000 is niet meer te betalen uit modale inkomens. Rabobank-econoom Vrieselaar: "Je hebt zelfs aan het inkomen van je partner niet meer genoeg. Je zou dus twee of drie partners moeten hebben."